PP 58 Tahun 2023

PP 58 Tahun 2023

Tarif Pemotongan PPh Pasal 21 atas Penghasilan Sehubungan dengan Pekerjaan, Jasa atau Kegiatan Wajib Pajak Orang Pribadi

Pemerintah telah menyusun skema penghitungan PPh Pasal 21 melalui penerapan Tarif Efektif Rata-Rata (TER). Saat ini, pemerintah telah menerbitkan Peraturan Pemerintah Nomor 58 Tahun 2023 (PP 58/2023) sebagai dasar hukum penerapan TER. Tarif efektif pemotongan PPh Pasal 21 berdasarkan PP 58/ 2023 yang dikenakan terhadap Wajib Pajak Orang Pribadi yang menerima penghasilan sehubungan dengan pekerjaan, jasa ataupun kegiatan akan mulai berlaku per 1 Januari 2024 ini.

Mengacu pada lampiran PP 58/2023 tersebut, pemotongan PPh Pasal 21 menggunakan tarif efektif dikenakan atas penghasilan bulanan pegawai, mulai dari Januari hingga November, sedangkan untuk penghasilan pegawai di bulan Desember, pemotongan PPh Pasal 21 tetap menggunakan tarif Pasal 17 ayat (1) UU PPh.

Adapun terdapat lima skema yang diterapkan untuk perhitungan PPh Pasal 21 berdasarkan PP 58/2023 ini, yakni:

- Pertama, skema untuk pegawai tetap atau pensiunan, dan PNS/TNI/POLRI à PPh Pasal 21 terutang akan dihitung menggunakan TER Bulanan. TER diterapkan untuk penghitungan setiap masa pajak, kecuali masa pajak terakhir. Pada masa pajak terakhir, dilakukan penghitungan ulang berdasarkan seluruh penghasilan bruto dikurangi biaya yang dapat dikurangkan lalu dikalikan dengan tarif progresif sesuai Pasal 17 UU PPh.

- Kedua, skema untuk pegawai tidak tetap à PPh Pasal 21 akan dihitung menggunakan TER Harian. TER diterapkan pada saat pembayaran penghasilan.

- Ketiga, skema untuk bukan pegawai à PPh Pasal 21 untuk bukan pegawai akan dihitung menggunakan TER Bukan Pegawai dengan dasar pengenaan pajak 50% dari penghasilan bruto.

- Keempat, skema TER bulanan untuk PPh Pasal 21 bagi dewan komisaris/pengawas yang tidak merangkap sebagai pegawai tetap à TER bulanan diterapkan untuk setiap masa pajak atas honor/imbalan lain yang diterima.

- Kelima, skema bagi peserta kegiatan, mantan pegawai, dan peserta program pensiun yang berstatus pegawai yang melakukan penarikan dana pensiun à PPh Pasal 21 tetap dihitung dengan tarif Pasal 17 UU PPh. Dasar pengenaan pajak yang digunakan adalah penghasilan bruto.

Dari kelima skema diatas terdapat tiga kelompok TER yang digunakan dalam penghitungan PPh Pasal 21, yaitu:

- TER Bulanan à Akan digunakan untuk pegawai tetap/pensiunan, yang dibagi lagi menjadi tiga bagian berdasarkan Penghasilan Tidak Kena Pajak (PTKP) nya, yakni:

- TER A : Untuk PTKP TK/0 (Rp.54.000.000,-), TK/1 dan K/0 (Rp.58.500.000,-);

- TER B : Untuk PTKP TK/2 dan K/1 (Rp.63.000.000,-), TK/3 dan K/2 (Rp.67.500.000,-);

- TER C : Untuk PTKP K/3 (Rp.72.000.000,-)

- TER Bukan Pegawai Tetap à Akan diterapkan dengan satu tabel tarif, yang mana rencananya akan terdapat 35 lapisan tarif berdasarkan jumlah penghasilan bruto.

- TER Pegawai Harian à Dibagi lagi kedalam dua jenis tarif, yakni:

- Untuk penghasilan bruto kurang dari Rp.450.000,- akan dikenakan tarif 0%;

- Untuk penhasilan bruto lebih dari Rp.450.000,- sampai dengan Rp.2.500.000,- akan dikenakan tarif 2,5%.

Contoh perhitungan:

Budi seorang karyawan swasta yang belum menikah, menerima gaji dan tunjangan perbulannya sebesar Rp.7.000.000,-, dan membayar uang pensiun perbulan sebesar Rp.100.000,-. Hitunglah perbandingan pemotongan dengan menggunakan skema sebelum TER dan setelah TER, serta perhitungan masa pajak akhir (Masa Desember, dengan asumsi tidak ada perubahan penghasilan dalam satu tahun).

Perhitungan perbandingan sebelum TER dan setelah TER

Mengingat Budi adalah seorang karyawan yang belum menikah (status PTKP TK/0), maka dia tergolong dalam kelompok wajib pajak orang pribadi yang menggunakan TER A, dimana untuk penghitungan PPh Pasal 21 nya adalah dengan mengenakan tarif sebesar 1,25%. Perhitungannya sebagai berikut:

PPh Pasal 21 perbulan = TER Bulanan x Penghasilan Bruto = 1,25% x Rp.7000.000 = Rp.87.500,-.

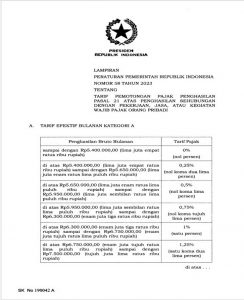

Untuk mengetahui besaran tarif TER sebesar 1,25% ini dapat dilihat pada lampiran PP 58/2023 tabel A (Tarif Efektif Bulanan Kategori A), seperti pada gambar kutipan dibawah ini.

Perhitungan Masa Pajak Akhir (Desember)

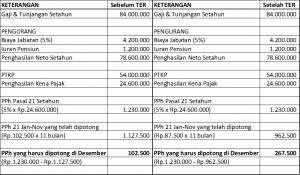

Untuk perhitungan PPh Pasal 21 Budi di Masa Desember, atau di masa pajak akhir dapat disimak pada tabel perbandingan perhitungan dibawah ini:

Dari tabel ilustrasi perbandingan perhitungan PPh Pasal 21, masa Januari – November dan masa Desember, dengan menggunakan skema TER maupun perhitungan sebelumnya untuk pegawai tetap seperti Budi pada contoh diatas, dapat disimpulkan bahwa pada hakikatnya jumlah PPh Pasal 21 yang harus dipotong dari Wajib Pajak Orang Pribadi dalam satu tahun pajak adalah sama, yang membedakan adalah dengan menggunakan skema TER maka PPh Pasal 21 yang dipotong Januari–November menjadi lebih kecil, akan tetapi di masa Desember jumlah potongannya akan menjadi lebih besar.

Comments :